【日商簿記2級】有価証券の仕訳を優しく解説!(債券編)

今回は簿記2級の仕訳問題などにもよく出てくる、

「有価証券」の中でも債券について説明していきます!

(今回の記事は、前回の「株式編」の続きになりますが、こちらだけ読んでも理解出来るようになってるのでご安心ください)

では、早速学習していきましょう!

有価証券とは何か?

これは株式編でも解説していますが、

ふわっとした理解でこの先を説明するのは良くないので解説しますね!

簿記学習を初めたばかりの時に有価証券と言えば、

「有価証券」=「株式」

というなんとなくの理解がありました

もちろん、この理解でも間違いではありませんが。。

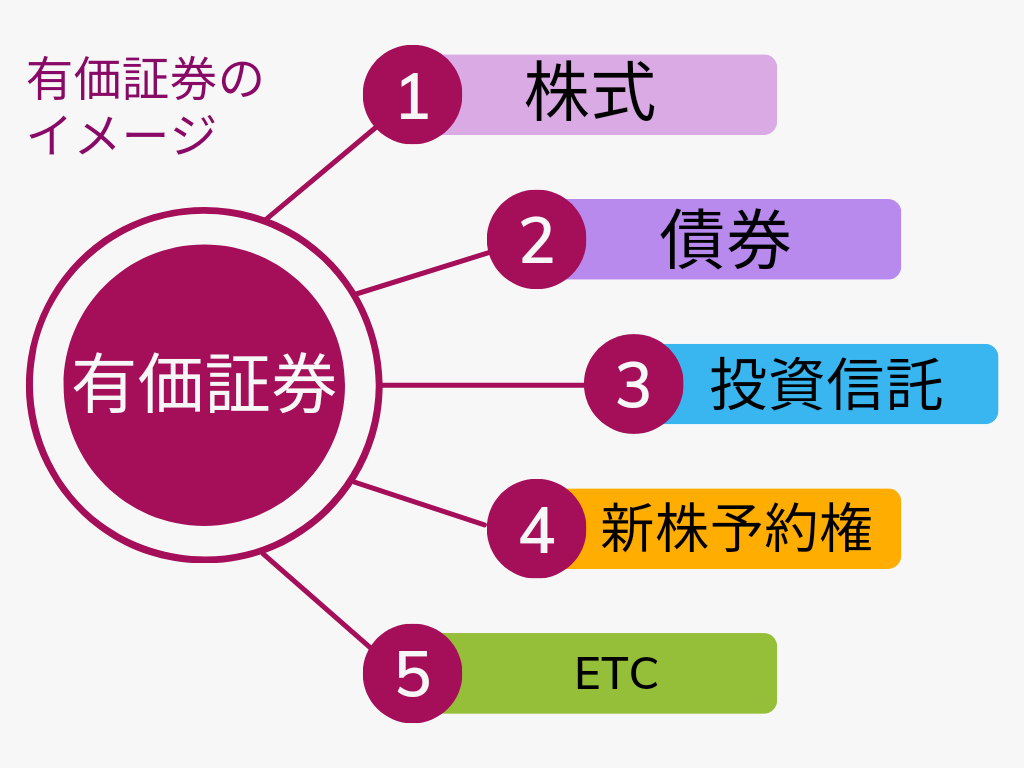

以下の図のとおり、有価証券は株式や債券、投資信託などを含む大きな概念なんです

新株予約権など見慣れない文言が出てきましたが、ここのポイントは

「有価証券」=株式・債券などを含む広い概念

だということです!

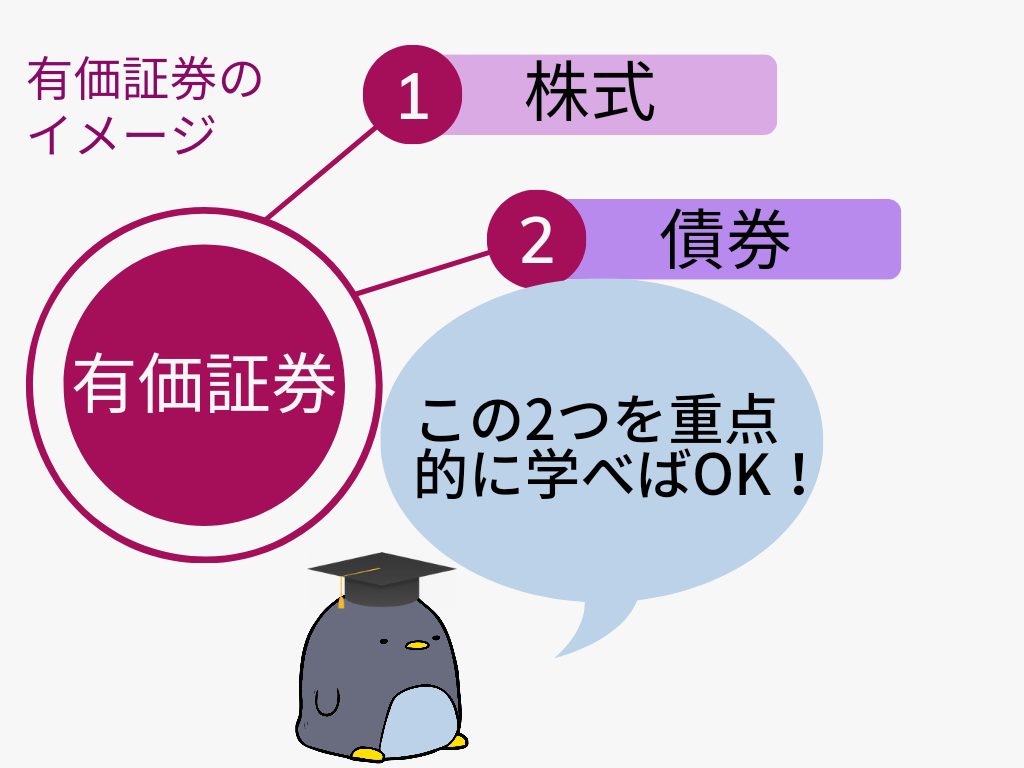

簿記2級では基本的には「株式」「債券」についてのみ出題されるので、

この2つを集中的に理解しましょう!

債券について理解する

債券といっても、やっぱりなんかふわふわした言葉で、

これが一体なんなのかというイメージがわかないですよね。。

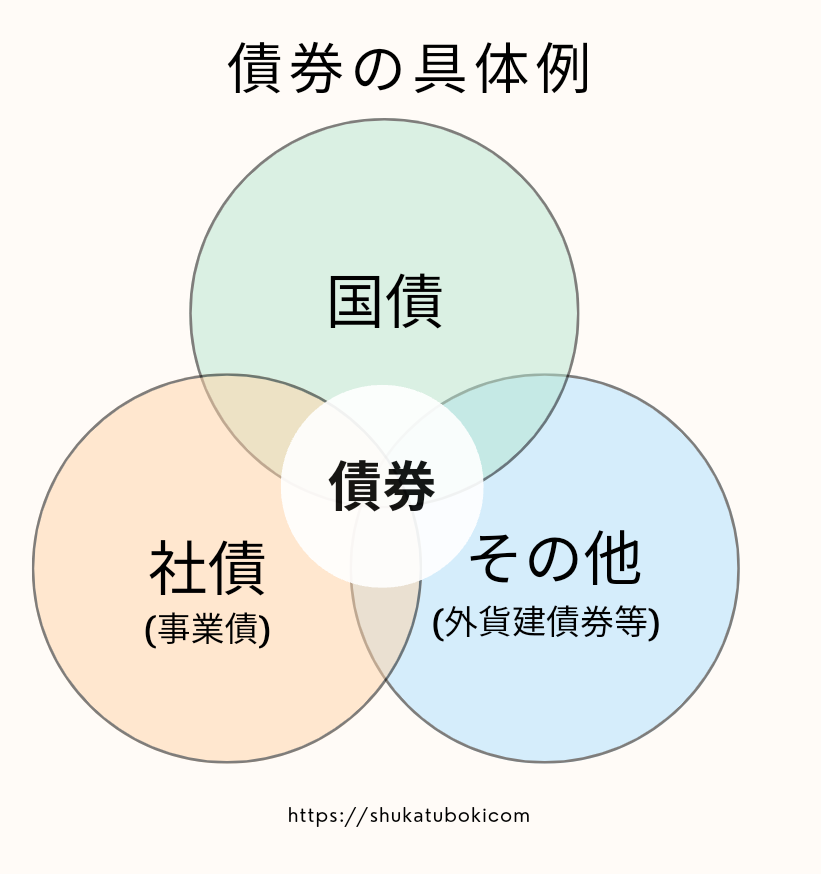

具体的な例をお伝えすると債券には以下のようなものが含まれます

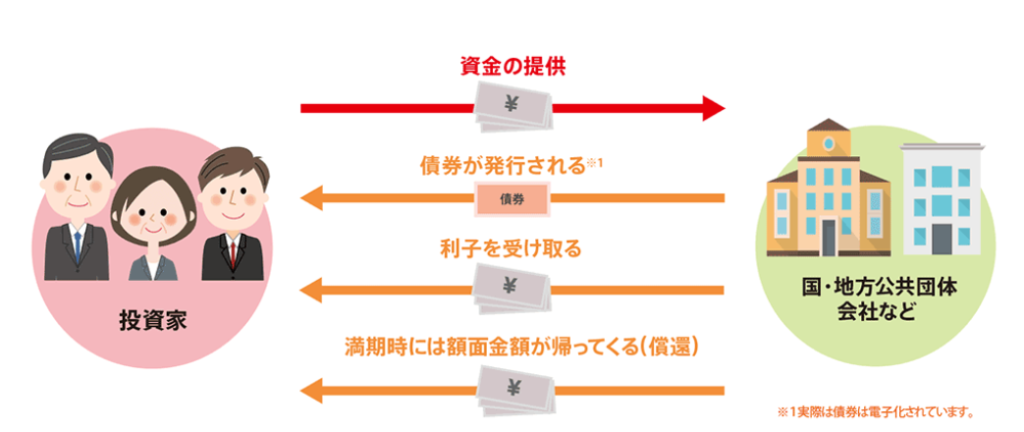

債券とは国・地方公共団体・企業などが資金調達のために発行するもので、

償還期限が到来したら資金提供者に対してお金を返還します

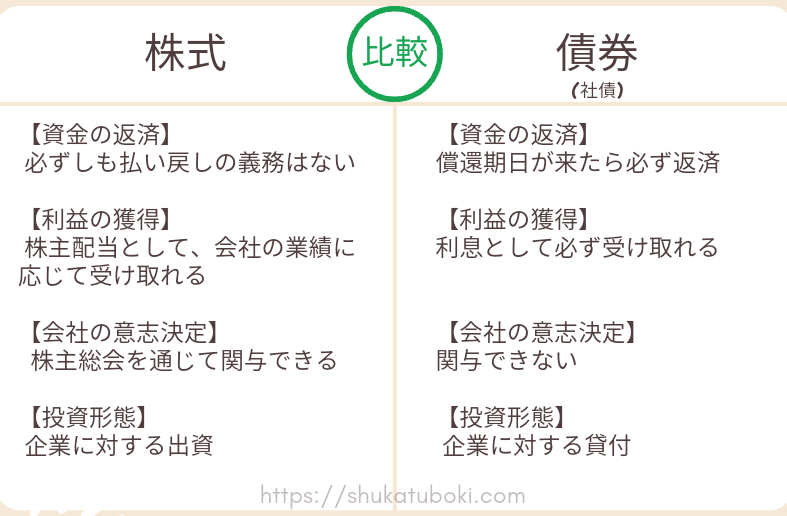

債券の特徴を簡単にまとめるとこんな感じです

- 将来のある時点でお金を資金提供者に返す必要がある

- 元本を棄損するリスクが低い

- 利息の受取りが可能

株式と比較しながら覚えると効率的なのよね

いかがでしょうか?

なんとなく債券のイメージは掴めてきたでしょうか

具体的な会計処理の説明のまえに、もう1つだけ債券の理解に役立つ情報をお伝え出来ればと思います

私が当時勉強してた時に思ったことなのですが、

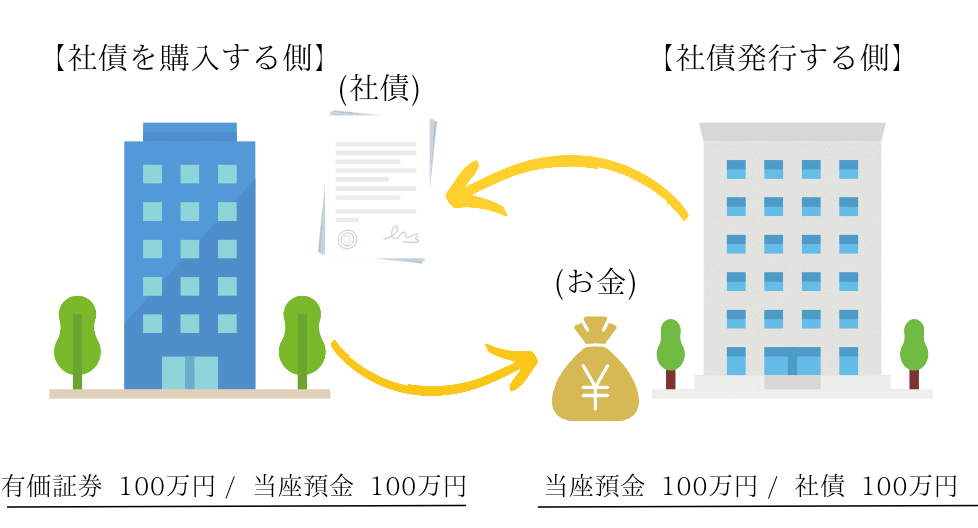

「社債」って負債なのに、有価証券として資産計上されてて不思議。。

というかよく分からない。。

これは、社債を購入した側から見ると(有価証券)資産ですし、社債を発行した側から見ると社債(負債)として計上されるという当たり前のことなんですよね

でも、勉強を始めたばかりの時は頭から抜け落ちやすいので、しっかりと意識することが重要です

少し長くなってしまいましたが、ここからは具体的な会計処理について説明していきますね!

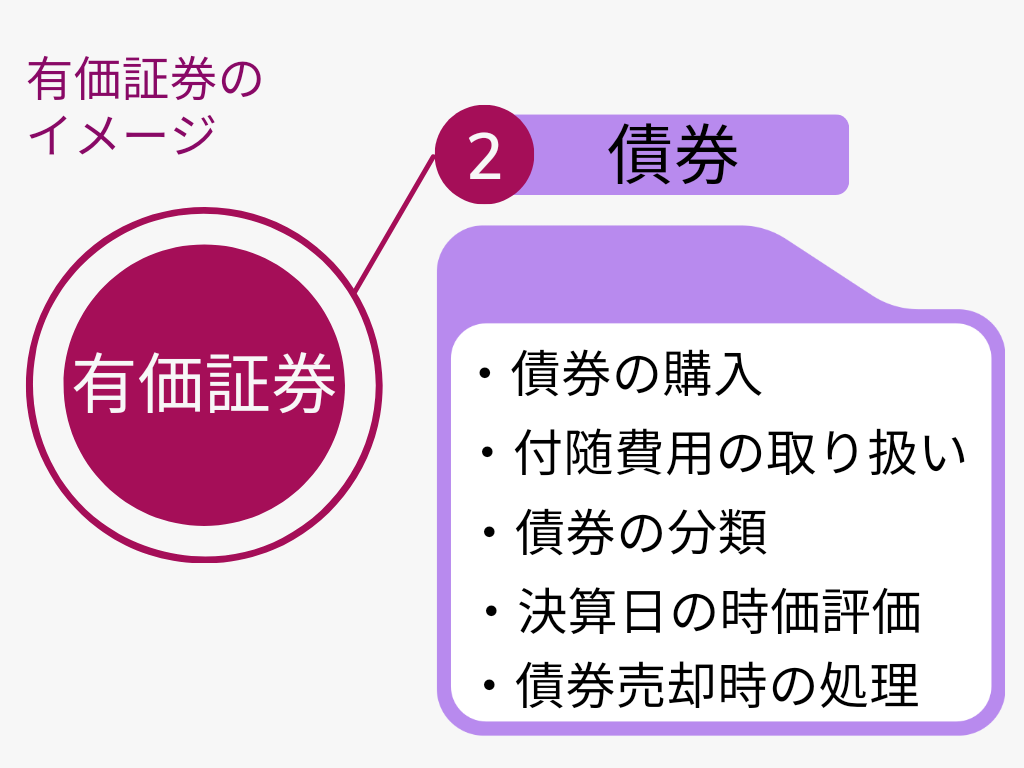

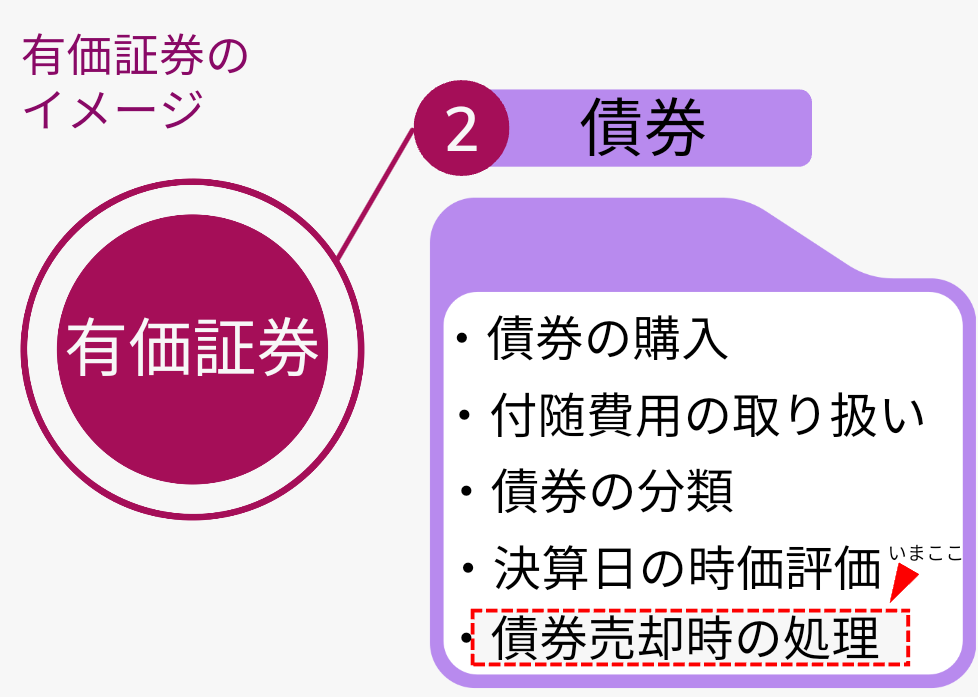

債券の会計処理

日商簿記2級における、主な論点は以下の通りです

債券の購入と付随費用の取り扱い

債券を購入した場合は、株式を取得した場合の会計処理と同じです

ここでは、上場債券を購入した場合を例に説明していきますね。

通常、上場している債券を買う場合は、「証券会社」を通して「証券取引所」に買いの注文を出します。

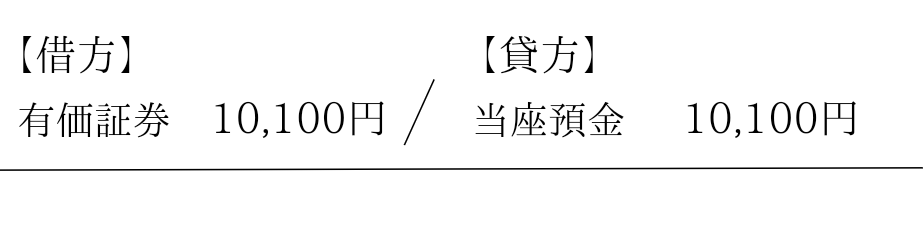

取引が成立した場合、債券の取得ができますので、以下の仕訳が切られます。

【前提】

・当社はA社が発行する社債を1口当たり100円で100口取得した。

・なお、購入代金10,100円には付随費用が含まれている。

(証券会社に対する委託手数料100円が含まれている)

このような仕訳が切られます

ポイントは購入に際して発生した費用は取得原価に含めるということです!

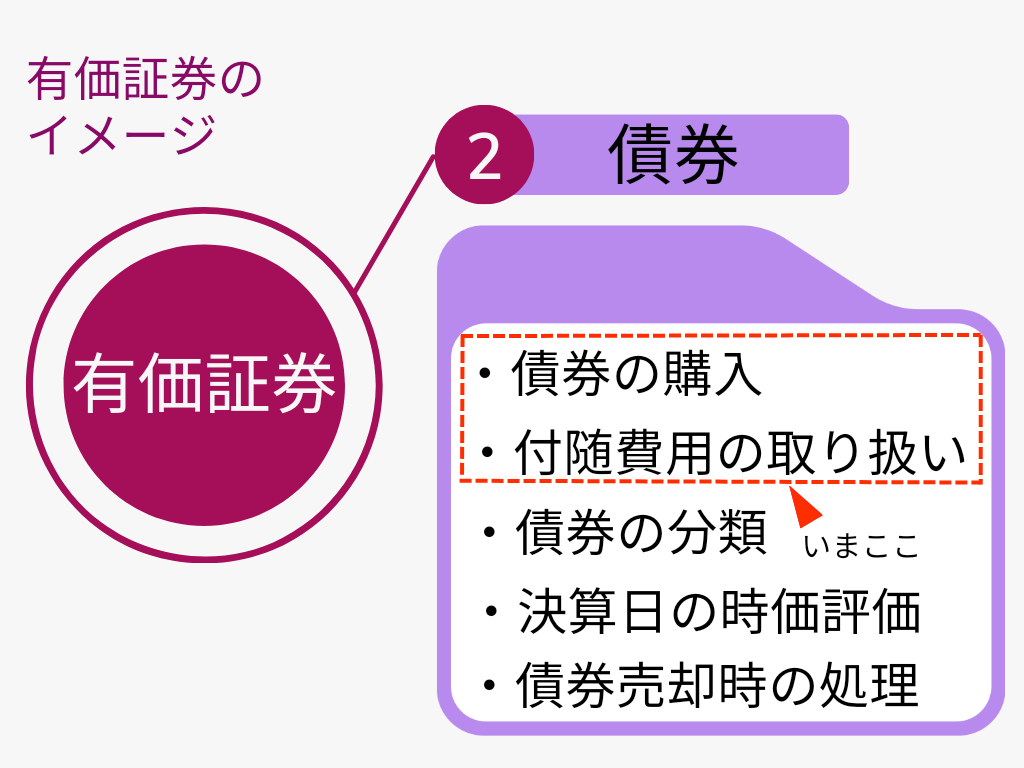

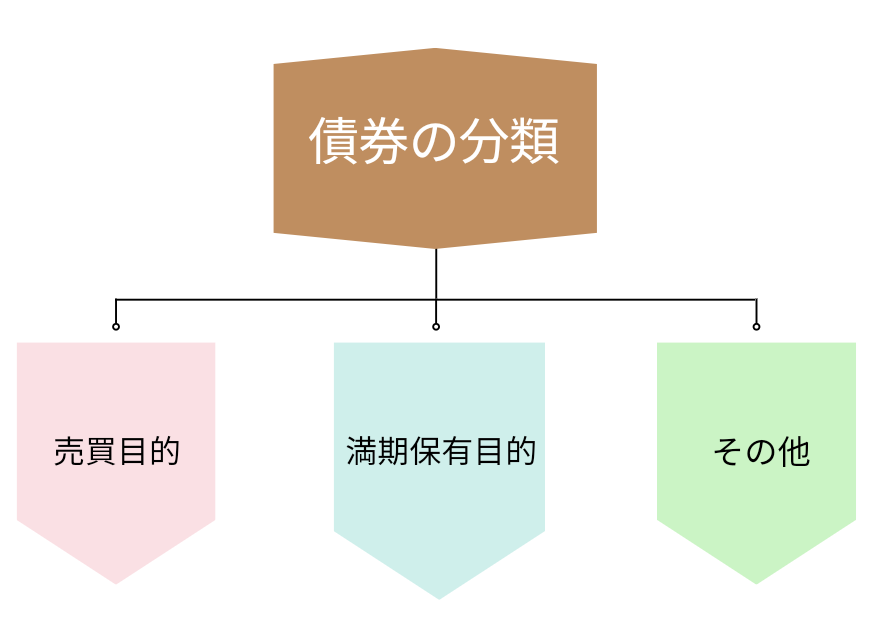

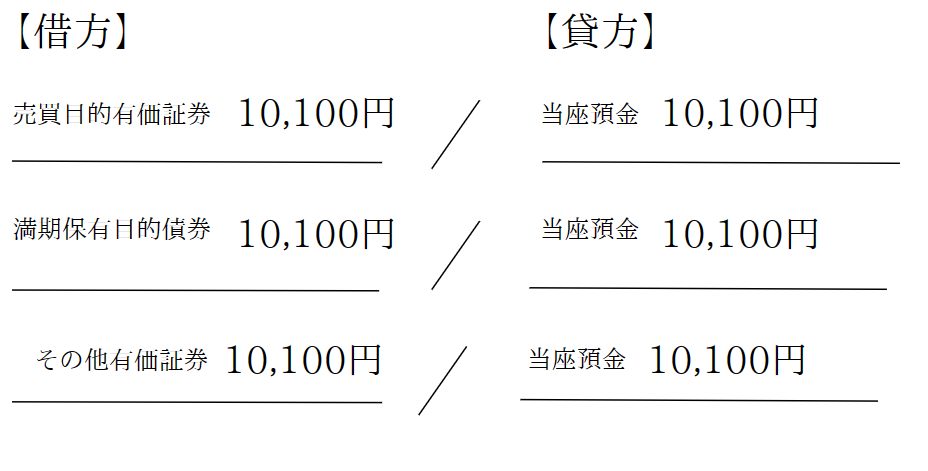

債券の分類

上記の仕訳では証券会社に支払っている委託手数料を有価証券の金額に含めていますが

債券も企業の保有目的に応じて、以下のどれかに分類して仕訳計上する必要があります

- 売買目的債券

- 満期保有目的債券

- その他の債券

これらの3つに分類されます

「売買目的債券」は短期的な時価の変動により、利益を得る目的で保有する債券です

これは株式でもありましたね。

債券特有の分類としては、「満期保有目的債券」があります

これは株式には無い分類で、社債を取得した際に満期まで保有することにより、

社債利息と元本の受取りのみを目的とした場合に分類されます

「その他」の債券は株式と同じく、どの保有目的にも該当しない場合に分類されます

「売買目的」でもなく「満期保有目的」でもない債券が「その他」の債券に分類されます。

購入した債権を分類できたら、保有目的区分ごとに以下の仕訳が計上されることになります。

「その他有価証券」に分類される債券て具体的に何よ?

という疑問もあるかと思うので、ちょっと解説しますやね

「その他有価証券」に分類される債券がどのようなもかを理解するためには、

「売買目的有価証券」と「満期保有目的債券」に分類される債券がどんなものなのかを考えるとわかりやすいです

金融商品会計に関する実務指針(以下、実務指針)を見てみると、

売買目的に分類されるものの例が記載されています。

売買目的有価証券とは、いわゆるトレーディング目的の有価証券を指す。

会計制度委員会報告第14号「金融商品会計に関する実務指針」_日本公認会計士協会HPより引用

一般に、企業が保有する有価証券を売買目的有価証券として分類するためには、有価証券の売買を業としていることが定款の上から明らかであり、かつ、トレーディング業務を日常的に遂行し得る人材から構成された独立の専門部署(関係会社や信託を含む。)によって売買目的有価証券が保管・運用されていることが望ましい。

実務指針の記載内容を読んでみると、

売買目的有価証券として債券を保有するためには、少しハードルが高いことが分かりますね

「定款に定める&専門部署も設置する必要があるんか。。。」と私は思いました。

(厳密には、専門部署の設置は必ず必要というわけではないですが、リスク管理を適切に行えるような環境整備は必要そうです。)

実務上、多くの会社において取得した債権は「満期保有目的」に分類されない場合は、

「その他有価証券」に分類されそうです。

「その他有価証券」に分類される債券の例としては、

会社に少しお金が余っていて、これを預金として保有するよりは債券で持っている方が、利息がもらえてお得!

みたいな場合は「その他有価証券」に分類されます。

決算日の時価評価

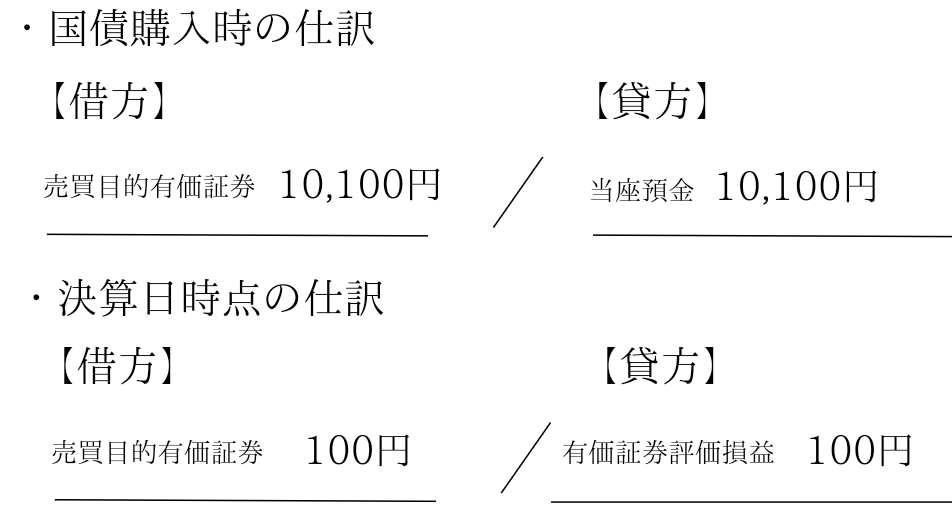

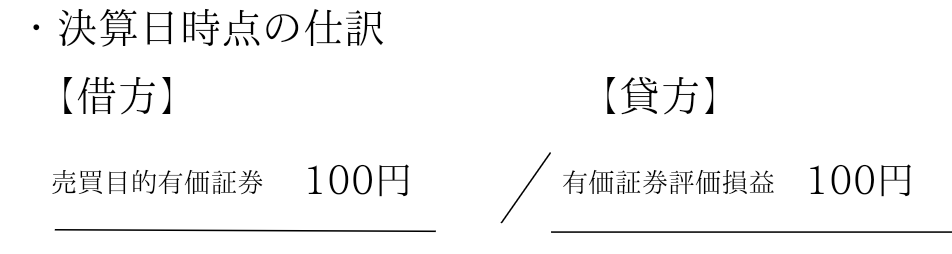

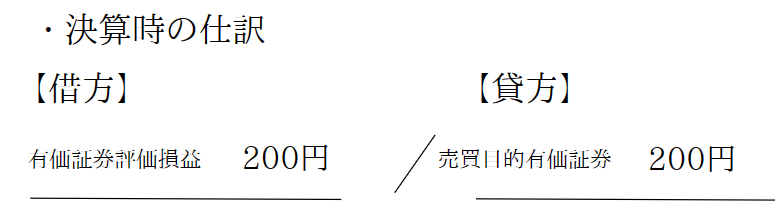

売買目的有価証券の時価評価

売買目的の債権は決算日の市場時価を用いて評価します。

国債を例に仕訳を確認してみましょう。

【前提】

・当社は国債を額面100円で100口取得した。

・なお、証券会社に対する委託手数料は100円であった。

・国債の購入後、決算日を迎えた。決算日時点で当該国債は額面100円あたり102円(時価)で取引されていた。

この場合の仕訳は以下の通りになります

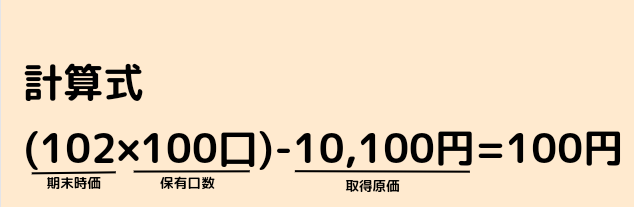

評価損益の計算式はこんな感じ

満期保有目的債券は時価評価しない!

満期まで保有する目的で保有している債券は時価評価しません。

その理由は、

満期保有目的の債券は、時価が上昇しても売却することが想定されていないからです。

途中で売却することを想定していないから、今売却したら利益or損失がいくら出ますよってことを「有価証券評価損益」勘定を通じて、財務諸表に表示する必要がないのよね

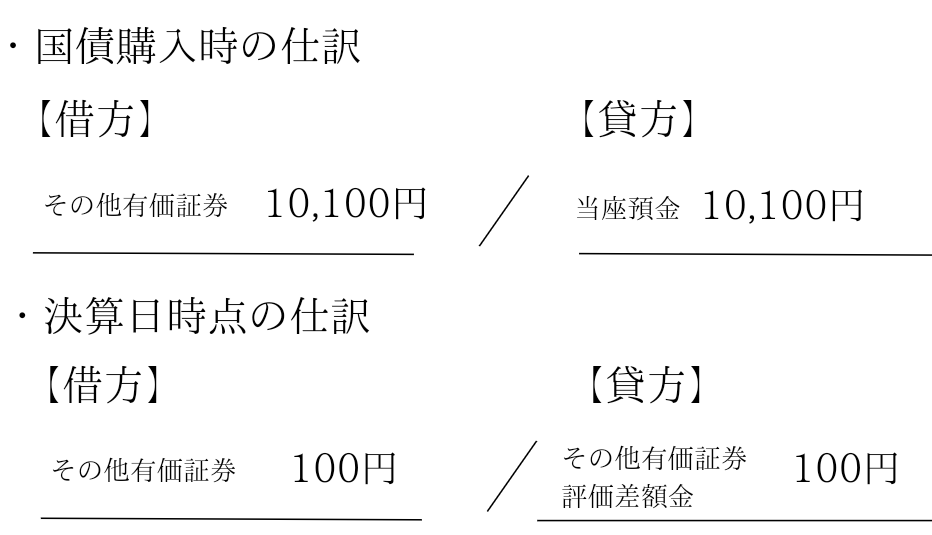

その他有価証券の時価評価

その他有価証券に分類される債券も、売買目的の債券と同様に時価評価を行います。

ただし、売買目的の債券と違う点があります。

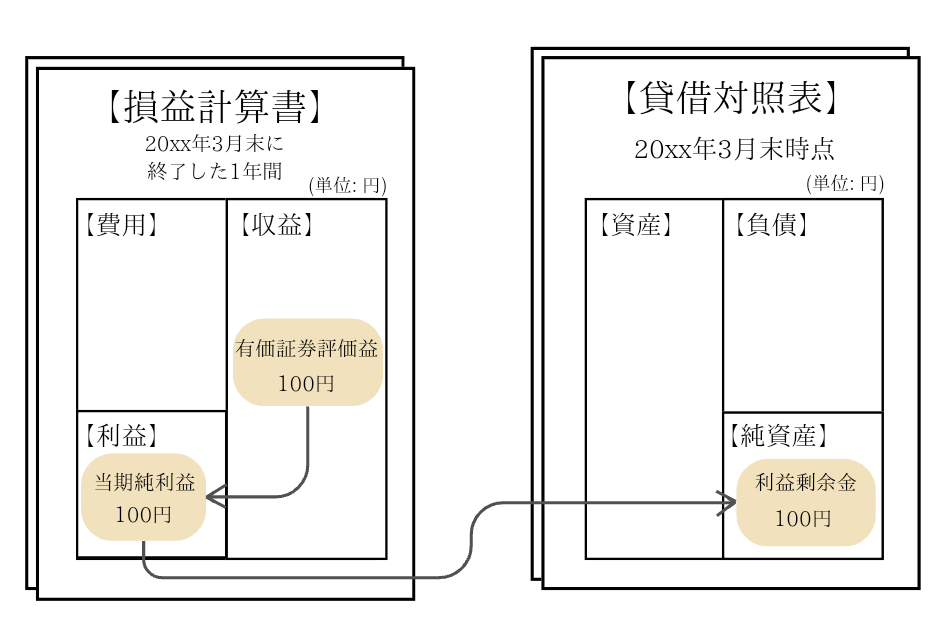

売買目的の債券を時価評価した時は、

以下のように「有価証券評価損益」勘定を使っていましたが、

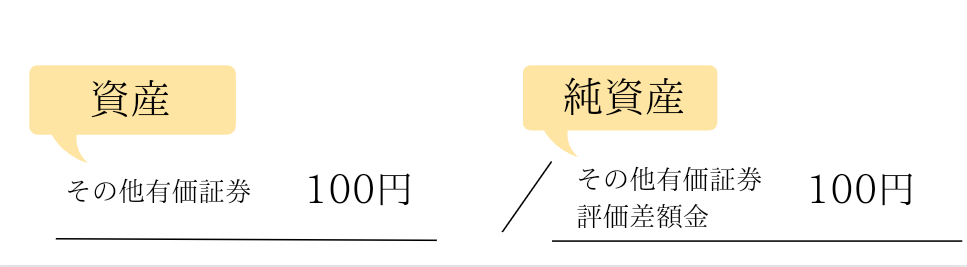

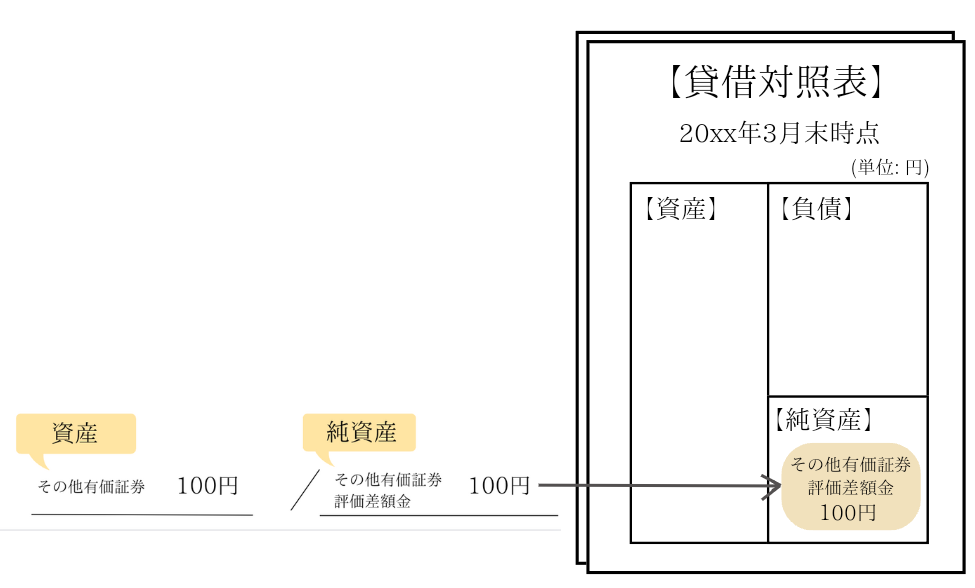

その他に分類される債券では、「その他有価証券評価差額金」を使用します

勘定科目が違うと何が違ってくるのでしょうか?

大きな違いは、

P/Lを通るのか?

P/Lを通らないのか?

という点にあります。

この意味を理解するために、その他の債券として保有していた場合の仕訳例を確認しましょう。

【前提】

・当社は国債を額面100円で100口取得した。

・なお、証券会社に対する委託手数料は100円であった。

・国債の購入後、決算日を迎えた。決算日時点で当該国債は額面100円あたり102円(時価)で取引されていた。

当社は国債をその他の債券として保有している。

この場合の仕訳は以下のようになります。

仕訳例2から、勘定科目が変わってるだけなので簡単ですね!

ここでポイントなのは、「その他有価証券評価差額金」はP/L科目ではないということです🤔

というか、純資産です。

そのため、評価差額金は直接純資産に計上されます。

一方で、売買目的有価証券は1度P/Lを通過して、

「利益剰余金」の増加として純資産に計上されます。

債券売却時の処理

ようやく最後の項目です、あと少し頑張りましょう!

先程の国債を例に学習していきましょ

(なお、満期保有目的債券は売却されることは想定されないので説明は省きます。)

今回も具体例を用いて解説していきます。

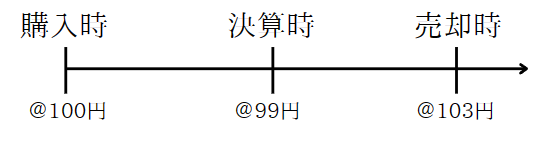

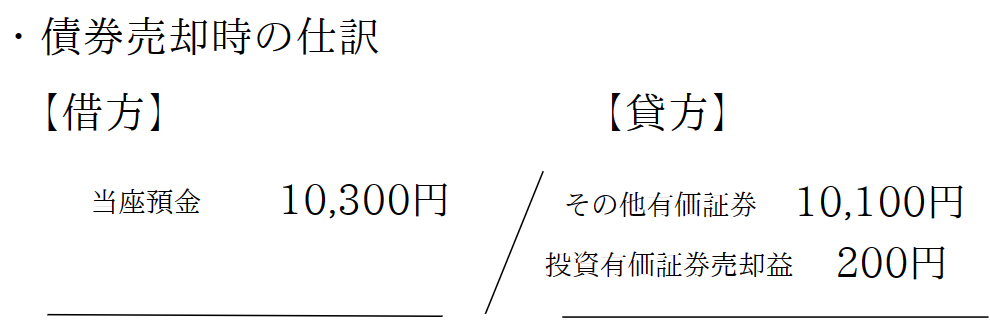

【前提】

・当社は国債を額面100円で100口取得した。

(証券会社に対する委託手数料は100円であった。)

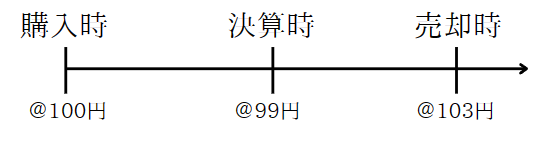

・当社は購入した社債を額面100円あたり103円(時価)で売却した。

・なお、国債の時価の推移は以下の通りである。(評価差額の処理については洗替法を採用している。)

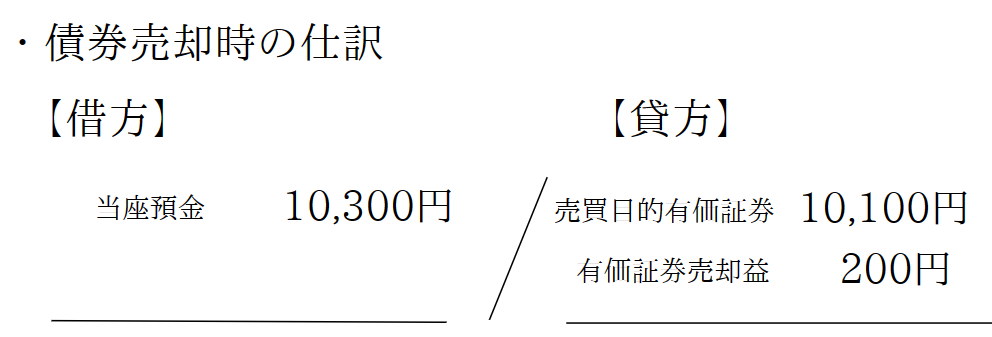

【設例1】

・当社が国債を売買目的で保有していた場合の、売却時の処理はどうなるか。

【回答例1】

【設例2】

・当社が国債をその他に分類していた場合の、売却時の処理はどうなるか。

【回答例2】

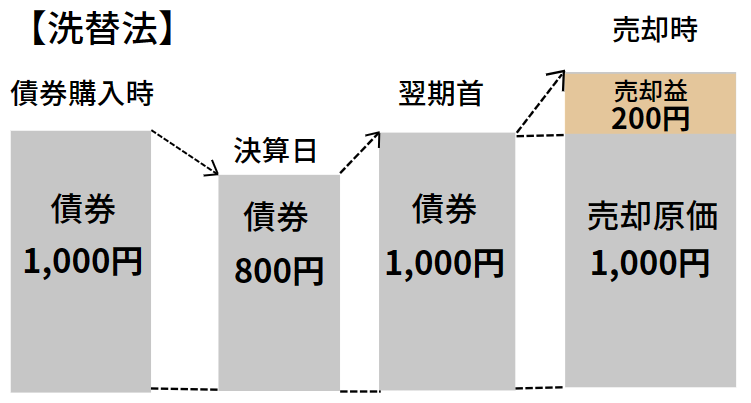

洗替法を採用した場合は、必ず売却原価=取得原価になるため、売却益の金額は「売買目的有価証券」と「その他有価証券」どちらも同じになります。

債券を売却した時の会計処理は、それが売買目的なのか、

それとも、その他有価証券に分類される債券なのかによって若干異なります。

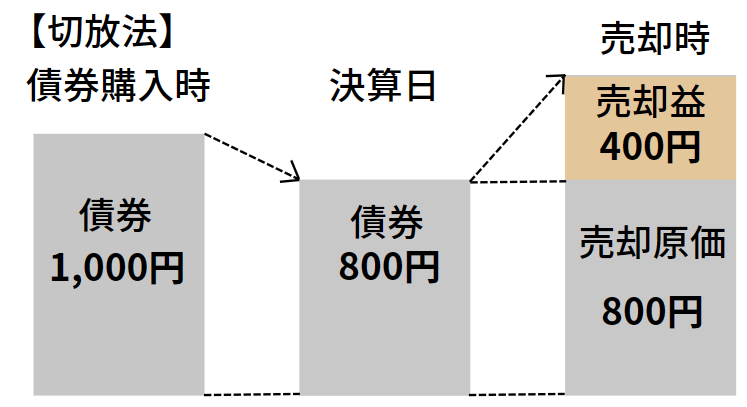

具体的には、売却原価の算定方法として切放法が採用できるか否かという点について異なります。

その他有価証券では、切放法が使えないのね

仕訳例4では、「洗替法」を採用していたため、売却益の金額は一致していましたが、

売買目的で保有している債権の評価差額の会計処理には「切放法」が採用できますので、

取得時の時価と直近決算の時価が異なる場合は、

売却益の金額が異なるケースが生じます。

切放法の場合は、決算日の評価損益を翌期首に戻入れしないため、

売却原価は直近決算時点の評価額である800円となります。

仕訳例で確認しましょう!

【前提】

・当社は国債を額面100円で100口取得した。

(証券会社に対する委託手数料は100円であった。)

・当社は購入した社債を額面100円あたり103円(時価)で売却した。

・なお、国債の時価の推移は以下の通りである。(評価差額の処理については切放法を採用している。)

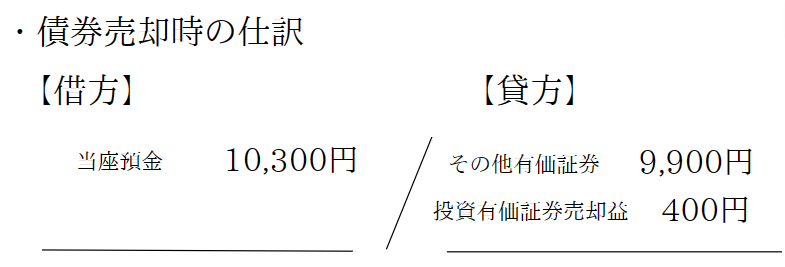

【設例】

・当社が国債を売買目的で保有していた場合の、決算時及び売却時の処理はどうなるか。

【回答例】

購入時点から決算日時点までに、時価が下落していることから評価損を計上します。

上記の評価損を計上したことにより、帳簿上の価額は10,100円→9,900円になります。

売却時点では国債の時価は上昇したので、9,900円→10,300円となり、

売却価額(10,300円)と直近決算時点の帳簿価額(9,900円)の差額である400円が売却益として計上されます

これで、本日の有価証券の解説は以上になります!

細々とした論点については、別記事にして投稿予定ですので、お待ち頂ければと思います。

最後に

ここまで読んで頂きありがとうございます

記事の内容は正確なものとなるよう、調査・確認した上で記載しておりますが、

事実と異なると思われる記載がございましたら連絡フォームよりご連絡ください。